Dans un contexte de réflexion sur l’avenir du système des retraites publiques luxembourgeois, l’ACA a participé aux consultations menées par le gouvernement afin de partager son expertise et son analyse des enjeux liés aux 2 piliers complémentaires.

Une réforme des pensions est rarement populaire ; cependant, il est un fait que la situation des retraites au Luxembourg doit être adressée. Lors des dernières élections législatives, le parti au pouvoir a exprimé son intention d’examiner ce sujet de manière approfondie. Ainsi, quelque temps après sa nomination, Madame la Ministre de la Santé et de la Sécurité Sociale a lancé une grande consultation nationale sur une réforme des retraites et a, dans ce cadre, rencontré l’ACA afin de connaître son avis.

L’ACA a ainsi eu l’occasion de présenter son point de vue en tant que représentant du secteur des assurances, actif dans le cadre des 2eme et 3eme piliers.

À plusieurs reprises, et une nouvelle fois lors de cette rencontre, l’ACA a clairement affirmé le maintien d’un 1er pilier public performant et pas de promouvoir un remplacement de la pension légale par les 2eme et 3eme piliers. L’ACA est convaincue que la pension légale est de première importance. Il est toutefois important pour l’ACA de souligner, alors que nous considérons qu’une réforme du 1er pilier est indispensable afin d’assurer un financement durable de ce dernier, que les 2eme et 3eme piliers doivent être pris en compte dans la réflexion. Ils constituent des leviers permettant d’atténuer certains effets d’une éventuelle réforme de la pension légale, tout en préservant une flexibilité quant aux montants et aux modalités de départ en retraite.

Le système de retraite des personnes actives à Luxembourg se base sur 3 piliers.

L’ACA, en tant qu’association professionnelle représentative du secteur de l’assurance et de la réassurance et membre de l’UEL a participé et contribué aux travaux de la Commission de travail « Pensions » du Conseil économique et social (CES). Le CES avait été saisi en 2022 par le précédent gouvernement afin d’analyser la situation et proposer des solutions en ce qui concerne la pérennité financière du régime général d’assurance pension à très long terme au Luxembourg.

L’ACA souscrit donc aux conclusions de l’avis du CES, portées par l’UEL, en date du 17 juillet 2024 (pour la contribution patronale).

L’ACA tient à souligner plusieurs messages qui nous apparaissent comme essentiels :

D’un point de vue factuel, plusieurs constats chiffrés peuvent être tirés des éléments disponibles à ce jour dans la perspective d’évaluer la soutenabilité du régime légal.

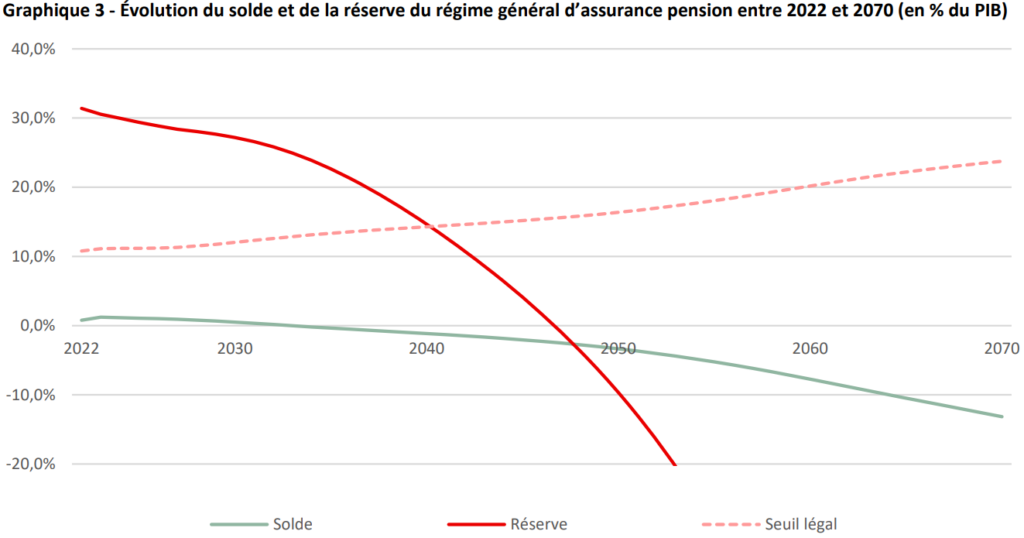

Sur base des dernières projections de l’IGSS2, les prestations dépasseront les cotisations en 2027/2028 dans le régime général et la réserve sera épuisée en 2047.

À partir de 2027-2028, les cotisations ne seront plus suffisantes pour financer les prestations d’une année. Nous commencerons donc à puiser dans la réserve.

Jusqu’à présent, la croissance de la population active a permis de financer les pensions et à constituer la réserve. Or la population active étant vieillissante, la croissance du nombre de pensionnés va grandement s’accélérer et par conséquent le puisement dans la réserve sera de plus en plus important.

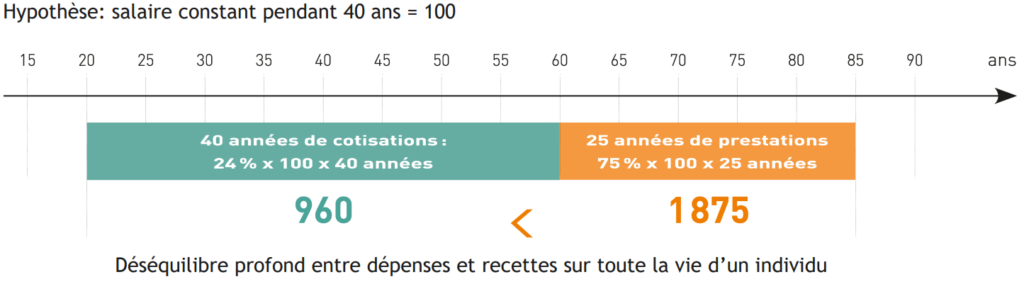

Afin d’être soutenu, notre système de pension légale requiert une croissance de la population active d’environ 3% par an, c’est-à-dire un doublement tous les 24 ans. Ceci est dû au fait qu’il y a un profond déséquilibre entre les cotisations d’un individu pendant sa vie active et les prestations qu’il touche en tant que retraité.

Si l’on prend l’exemple extrêmement simplifié3 avec une hypothèse très optimiste d’un individu qui commence à cotiser à 20 ans et qui part en pension à 60 ans, le constat est le suivant :

Ainsi, en moyenne, chaque individu :

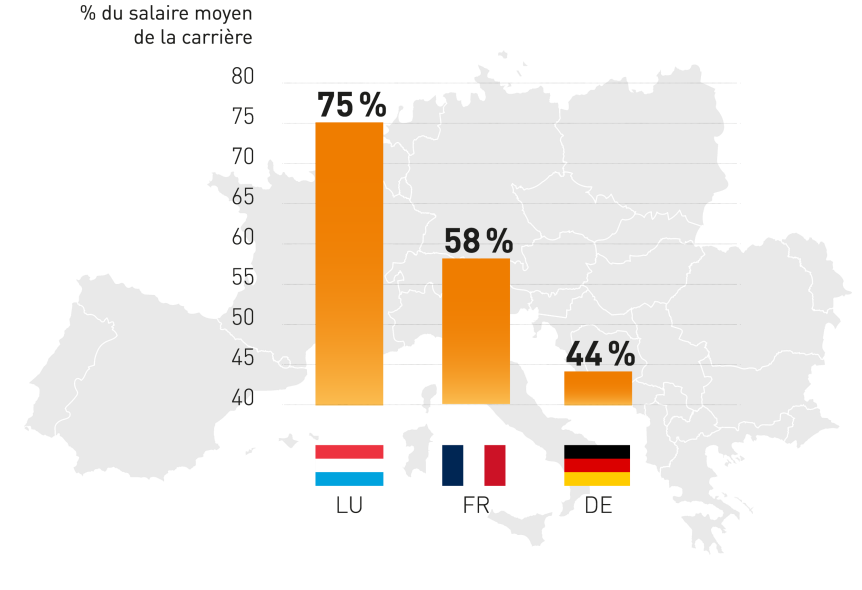

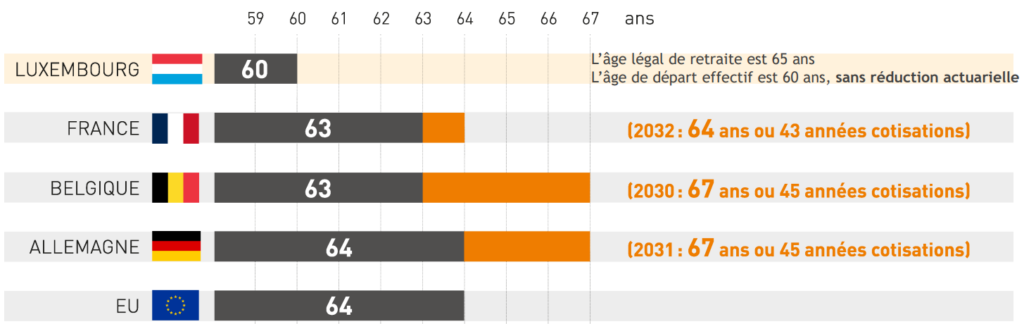

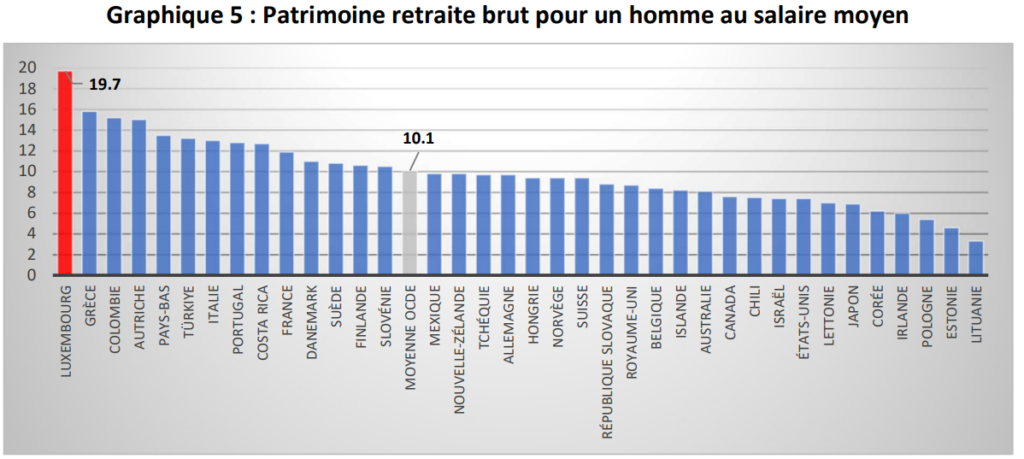

En termes de comparaison internationale, le Luxembourg offre tout simplement un des systèmes de pension les plus généreux par rapport aux pays de l’OCDE4, tant au niveau du montant de la pension qu’à l’âge départ en retraite (et ainsi la durée de paiement de la pension)

Source : Pensions at a glance 2023, OECD 2023

Source : 2024 EU Ageing Report

Sur base de l’un des indicateurs utilisés par l’OCDE, le patrimoine de retraite (capital-retraite avancé par le régime général de pension pour un salaire égal au salaire moyen), le régime luxembourgeois se situe au double de la moyenne des pays de l’OCDE.

Source : OCDE

Nous soutenons donc la mise en œuvre d’un projet de réforme qui permettrait au régime d’atteindre un équilibre entre cotisations et prestations tout en restaurant l’équité entre les générations. A cet égard, nous considérons d’ailleurs qu’il est crucial d’impliquer les jeunes cotisants dans ce débat.

Afin d’y arriver, il nous semble également indispensable d’introduire dans les réflexions une expertise actuarielle qui tient compte de tous les paramètres et données. Ceci afin de tenir compte des cotisations et de leur durée de paiement ainsi que des pensions et de leur durée de paiement. Dans ce cadre, nous nous permettons de mettre à disposition notre expertise en matière actuarielle pour contribuer aux discussions sur une réforme visant à atteindre un financement soutenable à long terme.

La société moderne demande une flexibilité accrue au niveau de la planification de la retraite personnelle. Certaines dispositions, dans l’optique d’une réforme étendue à tous les piliers de pension pourraient permettre d’une part, d’améliorer la flexibilité en matière de planification et d’autre part, d’atténuer certains impacts d’une réforme :

Les éléments ci-dessous représentent une « boite à outil » qui permettrait à chacun de se façonner une retraite plus personnalisée à ses besoins et à ses aspirations, tout en tendant vers un système équilibré.

Pour entamer cette section, il nous semble pertinent de relever différents constats chiffrés permettant de matérialiser l’importance du 2ème pilier actuellement au Luxembourg.

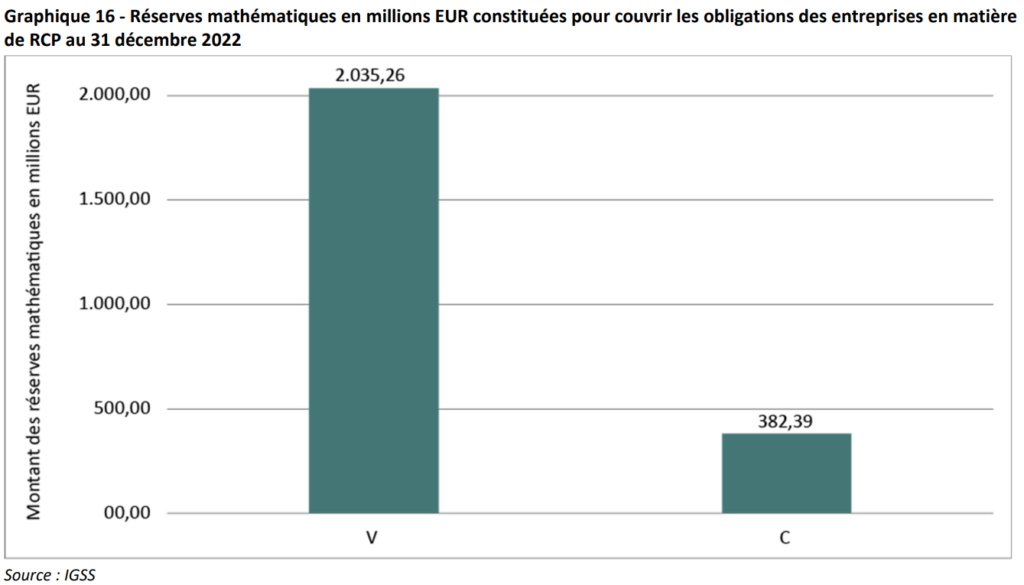

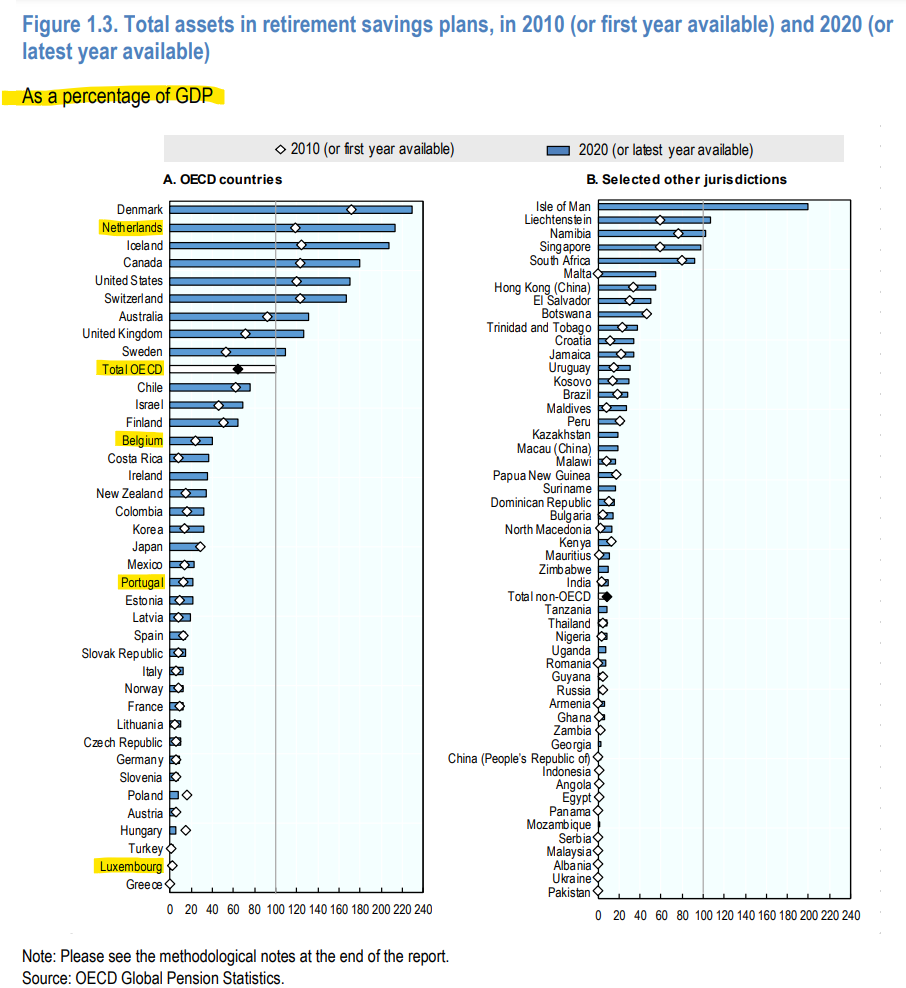

Les réserves du deuxième pilier représentent 2,4 milliards d’euros en 2022, soit 2,93% du PIB luxembourgeois.

Si l’on compare les chiffres du Luxembourg aux autres pays de l’OCDE, force est de constater que le deuxième pilier est sous-représenté dans notre pays.

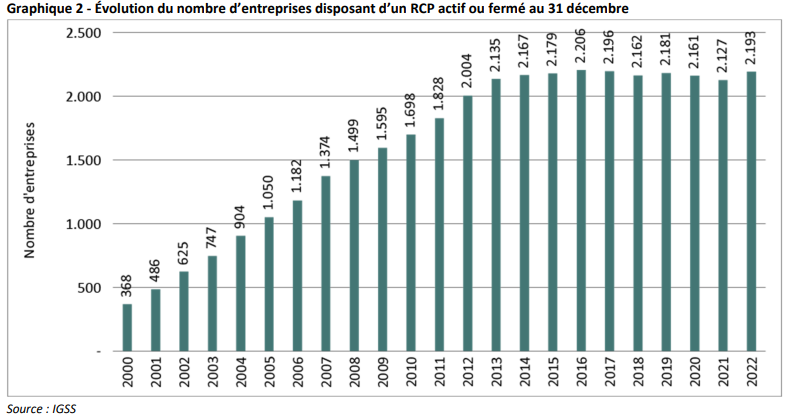

On constate une stagnation du nombre d’entreprises disposant d’un RCP depuis 20125 :

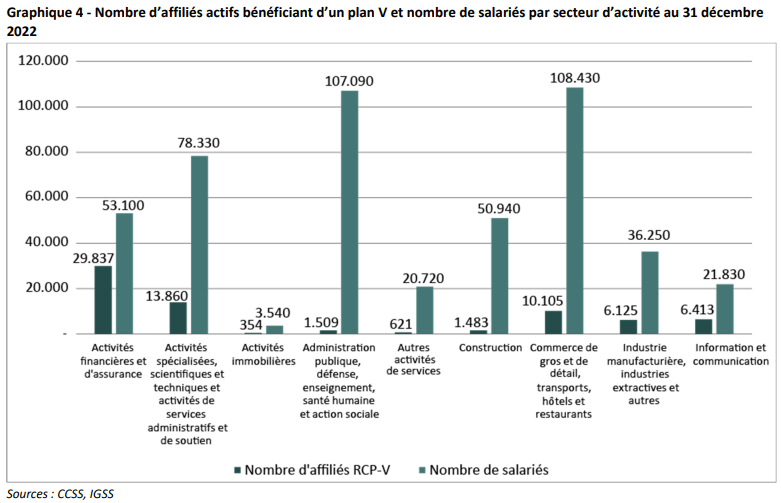

Selon les données communiquées pour l’exercice 2022 par l’IGSS, la proportion d’affiliés couverts par un RCP est d’environ 14.38% des salariés qui travaillent au Luxembourg (68 933 affiliés actifs sur un total de 480 230 salariés au 30.12.2022).

On retrouve majoritairement les RCP et affiliés dans le secteur « Activités financières et d’assurance » : 42% des salariés qui sont affiliés dans un RCP travaillent dans ce secteur.

Depuis le 1er janvier 2019, la loi RCP est ouverte aux indépendants. Ainsi, 1 029 indépendants au total sont affiliés à un RCP, ce qui représente une couverture de 3,5% des 29 386 indépendants6. Toutefois, il est important de noter que cette possibilité bénéficie majoritairement voire exclusivement aux indépendants qui sont résidents luxembourgeois car dans les faits, l’insécurité fiscale internationale est un frein pour les non-résidents luxembourgeois.

En ce qui concerne le 3ème pilier, nous constatons également une faible représentativité de celui-ci au niveau national.

| Art.111 Bis | 2020 | 2021 | 2022 |

|---|---|---|---|

| Nombre de contrats | 106 579 | 123 555 | 134 549 |

| Encaissement en millions d’euros | 177 | 179 | 178 |

| Epargne gérée en millions d’euros | 1 189 | 1 437 | 1 548 |

Source : CAA

Nous avons fait le constat d’un intérêt plus important pour ce produit du fait de certaines modifications du régime au cours des dernières années. En particulier, la flexibilisation des options de sortie (en capital, de manière annuelle) et l’augmentation des plafonds fiscaux ont favorisé la souscription auprès des entreprises d’assurance.

Toutefois, nous faisons également le constat qu’à l’heure actuelle, la prime maximale déductible non indexée de 3200 euros ne permet pas de se constituer une retraite complémentaire suffisamment matérielle pour préserver le pouvoir d’achat.

A titre d’exemple, le capital constitué au terme d’une période de 35 années, avec une prime annuelle de 3 200 euros, pour une personne qui partirait en retraite à l’âge de 65 ans pourrait s’élever à environ 165 000 euros, soit une rente mensuelle d’environ 600 euros7.

En outre, les contraintes du cadre fiscal actuel ne correspondent plus à une société moderne et ne permettent pas de réagir en cas d’aléas de la vie.

Le Luxembourg fait face à plusieurs défis importants, l’un d’eux concerne le financement des retraites du fait du vieillissement de la population. Pour faire face à ce défi, différentes solutions peuvent être envisagées, et notamment celle consistant à repenser les régimes de pension. Encourager les employés à constituer en partie leur propre retraite doit en effet être considéré comme essentiel à la lumière du débat sur la durabilité du système de retraite légal actuel.

Comme l’indique la fondation IDEA dans son avis annuel pour 2020, un « premier pilier solide est une caractéristique essentielle d’une société évoluée ». Les deux autres piliers peuvent cependant utilement compléter ce volet, permettant aux individus de préparer et d’agencer au mieux leurs périodes de retraite, en fonction de leurs caractéristiques et aspirations personnelles. Les RCP pourraient également à ce titre devenir l’un des fers de lance d’une politique d’attraction des « talents ».

Une telle réflexion sur la modernisation du RCP peut également être élaborée en tenant compte des spécificités et succès des mesures similaires existant dans d’autres pays. En effet, des régimes de pension plus flexibles et fiscalement attractifs existent dans d’autres pays, et plus particulièrement en Suisse, mais également en Belgique et au Royaume-Uni. Les régimes suisses et anglais permettent ainsi aux salaries d’effectuer des versements volontaires dans leur plan de pension, qui ont alors un traitement fiscal avantageux à certaines conditions (i.e., le « salary sacrifice » en matière de RCP).

Moderniser la législation luxembourgeoise sur les pensions en s’inspirant, par exemple, de certaines caractéristiques de la législation suisse ou anglaise, pourrait dès lors constituer un réel avantage pour la compétitivité du pays, et améliorerait la capacite du Luxembourg à attirer et à retenir des personnes clés.

En plus d’être pertinente dans le cadre de la réflexion sur la durabilité à long terme du régime de pension légale au Luxembourg, la nécessite d’offrir un RCP plus compétitif dans une perspective d’attractivité du pays vis-à-vis des talents a été confirmée à l’occasion du second baromètre de l’emploi réalisé fin 2023 par l’UEL et la fédération pour le recrutement auprès des cabinets de recrutement du Luxembourg.

Cette enquête a ainsi permis d’identifier les leviers pour relancer l’attractivité du pays, et indique notamment que « Seule la moitié des cabinets de recrutement8 utilisent le régime complémentaire de pension pour être compétitif.».

Par ailleurs, à l’exception de l’ouverture aux indépendants, qui remonte déjà à 2019, il n’y a pas eu d’évolution significative des 2ème et 3ème piliers depuis de longues années. En résulte très certainement l’effet de stagnation du nombre de RCP depuis une dizaine d’années, suivant les statistiques de l’IGSS reprise plus haut dans la présente note.

Enfin, la réforme du 1er pilier introduite en 2012 aura pour conséquence une réduction du montant des prestations versées d’environ 15% pour les départs en retraite en 2050. Cette baisse progressive et encore intangible de prestations de la pension légale, qui pourrait encore s’accentuer dans le cadre d’une nouvelle réforme, rend donc plus que pertinent et nécessaire ce besoin de complément par une prestation versée dans le cadre des 2ème ou 3ème piliers.

Dans cette perspective, l’ACA a élaboré un certain nombre de propositions9.

L’esprit de ces propositions a souvent été guidé par notre sentiment que des compromis au niveau d’une réforme de pension pourraient être trouvés plus facilement en donnant aux individus la flexibilité nécessaire pour organiser leur départ en retraite selon leurs besoins (exemple : certains préfèrent partir plus tôt quand d’autres veulent travailler plus longtemps).

Afin de permettre de rencontrer ces différentes aspirations, les 2ème et 3ème piliers font partie, entre autres, des outils existants et à disposition qui pourraient permettre de répondre aux différentes attentes, sous réserve de faire l’objet d’une évolution.

Afin d’inverser la tendance de stagnation qui s’est établie depuis de nombreuses années en matière de RCP, plusieurs propositions nous semblent pertinentes et auraient à notre avis un effet de redynamisation de ce pilier largement sous-exploité au Luxembourg, comme l’a montré la comparaison internationale de l’OCDE:

Un accroissement de la flexibilité du cadre du 3ème pilier permettrait également de redynamiser ce pilier lui aussi sous-exploité au Luxembourg: